저유가 기조가 지속되면서 세계 자원시장에 인수합병 바람이 불고 있다. 올해 초만 해도 유가 불확실성에 자원 매입에 소극적이었던 글로벌 메이저사들이 하반기 들어 회사 포트폴리오 최적화 전략으로 유망 자산 매입에 나서고 있다. 반면에 국내 자원개발 공기업들은 지난 정부의 자원외교 실패 논란에서 아직 자유롭지 못해 현 상황을 관망만 하고 있다.

26일 관련 업계에 따르면 올해 초부터 세계 자원개발 시장에서 제기됐던 인수합병(M&A) 확대설이 현실로 나타났다. 쉘의 BG 인수와 노블에너지의 로제타리소스 인수 등 대형 M&A가 성사되더니 하반기 들어 본격화하는 모양새다.

지난해 10월 이후 한동안 뜸했던 북해 상류자산 거래도 올해 5월 서드에너지의 애틀랜틱 패트로이엄 자산 매입을 시작으로 10건의 거래가 이어졌다. 이 중 절반인 5건이 10월에만 집중됐을 정도로 M&A 추세가 빨라지고 있다.

세계 자원시장 M&A 확대는 저유가 장기화가 가장 큰 원인이다. 이미 유가 하락이 계속되면서 매장량 저평가 등 영향으로 일부 광구 매각이 예상됐지만 판매자와 구매자 사이 가격차로 실제 M&A로 연결되지 않았다.

하지만 계속되는 저유가로 가격 불확실성이 줄어들면서 판매자와 구매자 사이 가격차가 줄어든 것이 M&A로 이어지고 있다. 여기에 저성장 비유망 자산 처리비용 부담도 자원 매물이 나오게 된 배경이다.

메이저 자원회사들은 지금의 상황을 경영 내실화 기회로 활용하고 있다. 매장량 재평가로 보유광구 가치가 하락했지만 이를 팔기보다는 다른 회사가 내놓는 유망 자원을 사들이는 전략을 펴고 있다. 당장의 가치 하락에 급하게 팔기보다 오히려 포트폴리오를 확대하는 모습이다.

국내 자원 공기업은 M&A 시장을 관망 중이다. 아직 지난 정부 자원외교 실패 논란에서 자유롭지 못하기 때문이다. 국회 내부에서 자원외교 논란을 정리하고 다시 해외사업을 재정비해야 한다는 여론이 조성되고 있지만 실패에 책임이 필요하다는 의견도 남아 있어 공기업의 해외 사업 추진이 묘연한 상황이다.

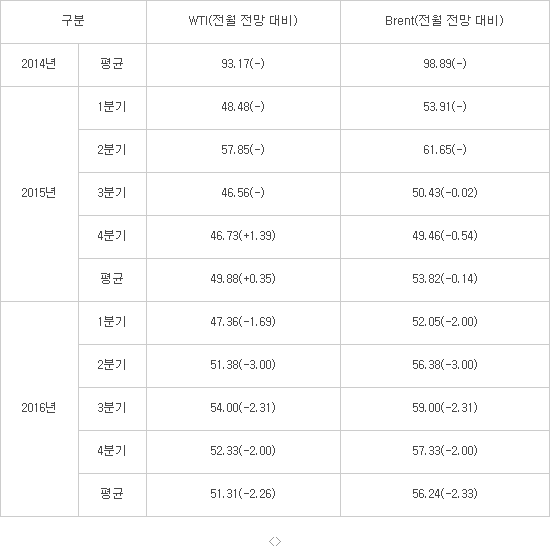

세계 자원 시장에서 M&A 매물은 한동안 지속적으로 나올 전망이다. 업계에 따르면 BP와 엑슨모빌이 북해 지역 가스전과 유전을 매각할 예정인 것으로 알려졌다. 내년 국제유가 역시 배럴당 50달러 선으로 예상되는 것도 영향을 미칠 전망이다. 여기에 유럽 국가들이 세제 개편과 지원제도 신설 등 자원개발사들에 유리한 조건을 제시하면서 M&A 시장은 더욱 활성화될 것으로 예상되고 있다.

업계 관계자는 “지금 세계 자원시장은 구매자에게 유리한 상황”이라며 “광구의 저가 매수 이후 유가상승에 따른 가치 상승까지 기대하는 수준은 아니더라도 유망자산을 확보할 수 있는 적기”라고 말했다.

<유가전망(단위: 달러/배럴)/자료: 미 에너지정보청(EIA)>

<북해 지역 주요 매각 희망자산(출처: IHS)>

조정형기자 jenie@etnews.com