이차전지 소재가 국내 주요 그룹들의 격전지로 떠올랐다. 전기차 시대를 맞아 이차전지 시장이 급성장하자 미래 성장동력으로 소재 사업을 육성하려는 움직임이 활발하게 나타나고 있다. 특히 주요 그룹사들이 기존 사업과의 시너지 또는 신사업 진출을 위해 이차전지 소재 분야에 주목한 뒤 인수합병(M&A), 조인트벤처(JV), 지분 투자 등 '쩐의 전쟁' 조짐이 일고 있다.

10일 업계에 따르면 GS그룹은 이차전지 소재 사업 진출을 검토하고 있는 것으로 파악됐다. 허태수 GS 회장이 최근 이차전지 양극재 업체 코스모신소재를 방문, 협력 방안을 논의했다.

구체적인 협의 내용은 확인되지 않았지만 M&A 또는 JV 설립 가능성이 제기된다. 이날 자리에는 홍순기 ㈜GS 사장, 허세홍 GS칼텍스 사장 등 그룹 최고경영진이 동행해 심도 있는 논의가 이뤄졌을 것으로 관측된다.

GS그룹은 신사업 발굴을 위해 이차전지 소재에 관심을 보이는 것으로 알려졌다. GS는 에너지 및 주유소 사업을 영위하고 있어 이차전지 원료부터 서플라이체인의 끝단인 서비스까지 대응이 가능하다. 그룹 차원의 큰 전략에서 중간재 성격인 이차전지 소재에 관심을 보이고 있다는 해석으로 풀이된다.

허 회장은 올해 신년사에서 “디지털 기술이 접목된 친환경, 모빌리티 등 다양한 분야에서 기회를 찾아야 한다”며 신사업 발굴을 강조한 바 있다.

GS그룹 관계자는 “코스모신소재 방문 여부와 목적은 확인해 줄 수 없다”고 밝혔다.

LG그룹은 이차전지 소재 수직계열화에 본격 착수했다. 배터리를 만드는 LG에너지솔루션을 분할한 이후 LG화학 중심으로 소재 사업 확장에 나섰다.

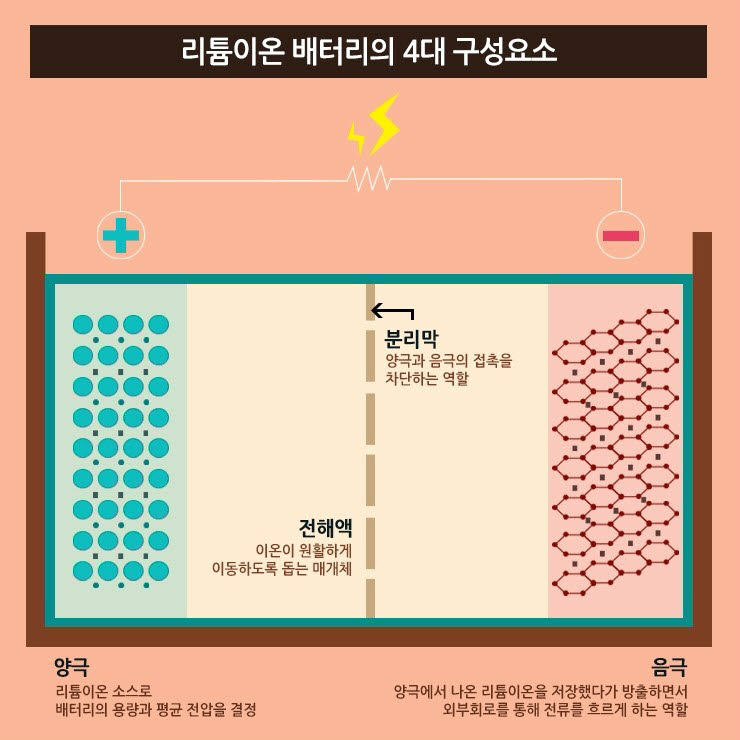

LG화학은 양극재 생산능력을 확대하는 동시에 분리막 사업의 신규 진출을 추진하고 있다. 분리막은 양극재, 음극재, 전해액과 함께 이차전지를 구성하는 4대 핵심 소재다. 특히 분리막은 손상되면 화재 발생 가능성이 있는 등 안전과 직결된다.

LG화학은 LG전자의 분리막 코팅 사업을 인수할 계획이며, 올 하반기에는 일본의 유수 기업과 분리막 합작사를 설립할 방침인 것으로 파악됐다. 분리막 원단부터 코팅까지 LG화학 내에서 양산하고 최종 분리막을 배터리 제조사인 LG에너지솔루션에 공급하는 등 수직계열화 구조를 형성하는 것이다.

LG화학 측은 “소재 사업 확대를 위해 JV나 M&A를 검토하고 있지만 확정된 것은 아직 없다”고 밝혔다.

SK그룹도 배터리 소재 사업 강화에 나섰다. SKC를 통해 동박 업체 KCFT(현 SK넥실리스)를 인수한 SK는 양극재와 음극재 업체 추가 M&A를 검토하고 있다. SK는 이미 몇몇 기업과 M&A를 타진한 것으로 확인됐다. 양극재와 음극재는 배터리 4대 소재다. 특히 양극재는 배터리 제조 단가에서 30% 이상을 차지할 정도로 원가 비중이 높아 SK는 배터리 사업 경쟁력 강화를 위해 핵심 소재 내재화를 추진하는 것으로 풀이된다.

SK 사안에 밝은 업계 관계자는 “SKC가 그룹의 이차전지 소재 중심축이 돼 양극재와 음극재 회사 인수를 검토하고 있는 것으로 안다”고 말했다.

GS, LG, SK 등 주요 그룹들이 배터리 소재에 힘을 싣는 이유는 전기차 배터리 소재 시장의 성장성 때문인 것으로 분석된다. 국내 대기업들은 전기차 배터리 시장 초기인 지난 2014년에 관련 사업에 뛰어들었다. 그러나 시장 개화가 더디면서 실적 악화를 겪다 사업을 포기했다. 실제 GS그룹은 2016년 LG화학에 양극재 사업을 매각했다. 그러나 전기차 및 전기차배터리 시장의 성장이 가시화하면서 본격 대응에 나선 것으로 보인다.

시장조사업체 야노경제연구소 관계자는 “지금 참여하지 않으면 시장에서 도태될 수 있다는 긴박함이 반영된 것 같다”면서 “배터리 가격 경쟁력을 위해서라도 소재를 확보하려는 움직임은 더 활발하게 나타날 것”이라고 말했다.

배터리는 전기차 시장 급성장으로 공급 부족이 예상된다. 시장조사업체 SNE리서치는 오는 2023년부터 배터리 수요가 공급을 7% 초과하는 공급 부족 현상이 발생하고, 2025년에는 그 격차가 더 벌어질 것이라고 예상했다. 배터리 부족은 곧 소재 부족을 뜻해 양극재, 음극재, 분리막 등 핵심 이차전지 소재를 장악하기 위한 경쟁은 한층 가열될 것으로 전망된다.

윤건일기자 benyun@etnews.com, 김지웅기자 jw0316@etnews.com