관련 통계자료 다운로드 바이오·제약·헬스케어 업계 IPO 현황

관련 통계자료 다운로드 바이오·제약·헬스케어 업계 IPO 현황

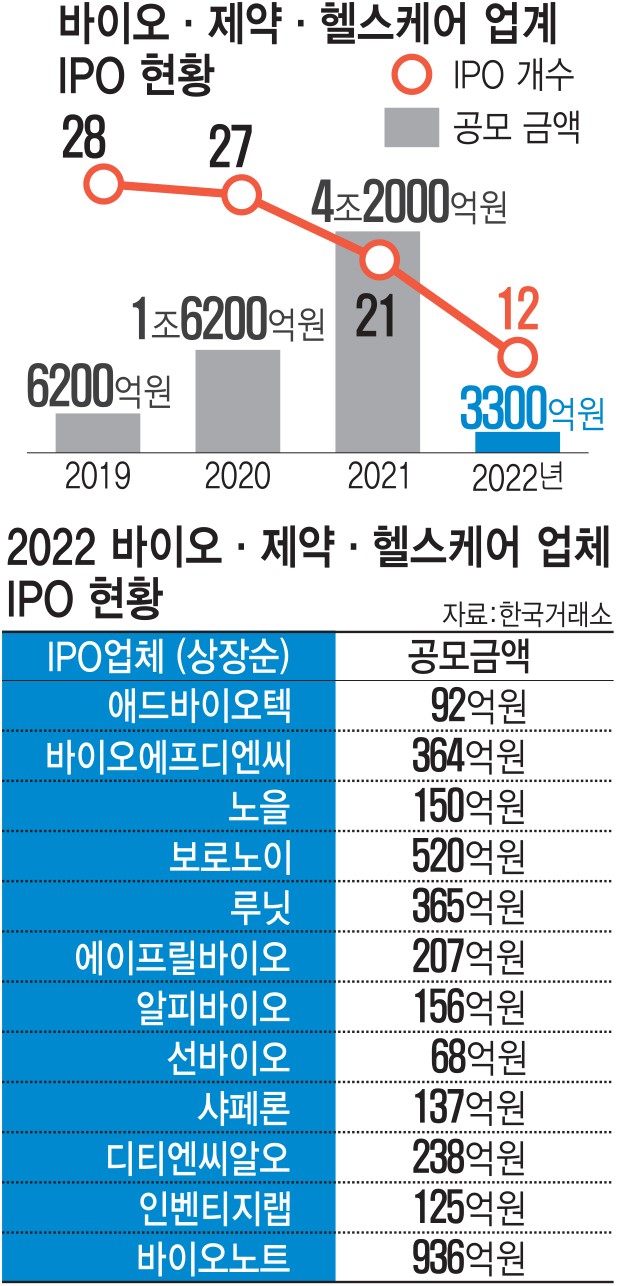

바이오·제약·헬스케어 기업 상장(IPO)이 올해 양과 질 측면에서 모두 크게 후퇴한 것으로 나타났다. 새해 하반기에나 투자 환경이 개선될 것으로 전망된다. 올해 유가증권·코스닥에 상장(신규·이전 포함)한 바이오·제약·헬스케어 기업의 공모금액은 3300억원 수준인 것으로 나타났다. 이는 지난해 같은 분야의 공모금 약 4조2000억원에서 10분의 1 이하로 쪼그라든 것이다. 2016년 2900억원(코스닥 상장 기준) 수준으로 되돌아갔다.

IPO업체 숫자 역시 지난해의 절반으로 줄었다. 올해 초부터 이달 19일까지 상장에 성공한 바이오·제약·헬스케어 업체는 총 12개로 2020년 27개, 2021년 21개에 크게 못 미쳤다. 업계 관계자는 “2020년과 2021년 진단 회사 및 대기업 바이오 계열사의 상장 등 호재가 많았던 것을 고려해도 올해는 산업 자체가 많이 위축되었다”고 말했다.

경기 침체로 주식·투자시장이 얼어붙은 것 외에도 기술특례 상장 요건이 까다로워진 것이 원인의 하나로 꼽혔다. 한국거래소는 올해부터 '코스닥 기술특례 상장을 위한 새 기술평가 모델'을 준비, 이를 새해부터 적용한다. 새 기준을 논의하는 과정에서 바이오 기업의 상장 허들이 높아졌다는 분석이 나왔다. 실제로 올해 기술특례로 상장한 바이오 업체는 9개로 2020년 17개, 2021년 15개에 비해 수치가 수직 낙하했다. 하반기 기술특례 상장 예비심사를 신청한 한 바이오 업체 관계자는 “상반기 예심을 신청한 업체도 결과를 받지 못했다”면서 “일정을 미뤄 새해 하반기에나 상장을 노려볼 수 있을 것”이라고 말했다.

이승규 한국바이오협회 부회장은 “기술특례 상장 가이드라인이 새로 시행되는 등 대내외 환경 불확실성이 해소되는 새해 하반기에 들어가면 IPO를 노리는 업체가 제대로 평가받을 수 있는 여건이 마련될 것”이라면서 “그동안 과열된 경향도 있어 드라마틱한 반등을 기대하는 것보다 실력 있는 바이오 업체들이 적정 가치를 평가받을 수 있는 생태계와 분위기를 마련하는 것이 중요하다”고 말했다.

김시소기자 siso@etnews.com