관련 통계자료 다운로드 코스피200대비 비중 확대 업종

관련 통계자료 다운로드 코스피200대비 비중 확대 업종

K톱30지수와 코스닥150지수가 13일부터 산출을 시작한다.

한국형 다우지수를 표방하는 K톱30은 금융위원회와 한국거래소가 야심차게 준비한 프로젝트로 30개 초우량 종목으로 우리 경제의 성장성을 반영하며 장기적으로 꾸준히 상승하는 대표지수를 만들겠다는 의지가 담겨 있다.

K톱30은 국내 대표 우량주로 구성됐다는 점에서 외국인 투자자를 국내로 끌어들이는 역할을 할 것으로 예상된다. 여기에 다우지수를 관리하는 스탠더드 앤드 푸어스(S&P)가 지수개발 방법론을 제공하고 개발에 직접 참가해 공신력을 높인 점도 매력적이다.

시장의 관심은 K톱30 출범 이후 한국을 대표하는 지수로 자리매김할지 주목한다.

K톱30 종목의 주가 흐름은 기존 지수에 비해 부진한 편이다. 상대적으로 낮은 이익 모멘텀과 성장성이 높은 중소형주 쏠림현상 등으로 인해 대형주 위주인 K톱30에 대한 관심은 높지 않다.

올 들어 기관 수급을 살펴보면 K톱30 종목에 대한 기관 매도세가 코스피200 대비 더 높다. 기관의 관심이 낮은 상황에서 K톱30과 관련된 상품이나 펀드가 적극적으로 개발되기는 어려워 보인다. 중소형주가 많고 기술주 중심인 코스닥150에 관심이 더 쏠릴 수도 있다.

K톱30은 정부가 추진한 지수라는 점에서 정부 유관기관의 벤치마크 지수로 지정될 가능성이 높다. 벤치마크 지수가 K톱30으로 변경되면 일정부분 지수를 복제해야 하는 수요가 생기기 때문에 수급 측면에서 지수 구성종목들에 긍정적인 효과가 나타날 수 있다.

K톱30이 시장의 관심을 받았던 이유 중 하나는 관련 파생상품에 대한 세제 혜택인데 내년부터 코스피200 관련 파생상품은 양도차익에 1년에 한 번 10%의 양도세가 부과된다. 하지만 K톱30 관련 파생상품에는 부과하지 않을 예정이다. 문제는 양도세는 개인투자자에게만 적용되기 때문에 기관투자자가 얻을 수 있는 혜택이 없다.

조승빈 대신증권 연구원은 “K톱30과 관련된 상품 개발이 원활하게 이뤄지기 위해서는 기관의 적극적인 참여를 바탕으로 한 파생상품 시장 활성화가 필요하다”며 “K톱30 파생상품 시장에 참여하는 기관이 혜택을 받을 수 있는 지원책이 추가되어야 한다”고 말했다.

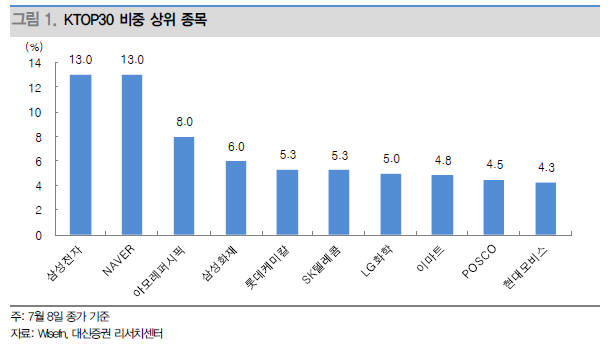

조 연구원은 “K톱30에 다양한 지원책이 나오면 구성종목에 시장 관심이 높아질 것으로 예상된다”며 “특히 기존 코스피200과 비교해 K톱30에서 비중이 커진 NAVER, 아모레퍼시픽, 롯데케미칼, 삼성화재, 이마트 등의 종목은 가장 큰 수혜를 받을 것”으로 예상했다.

이성민기자 smlee@etnews.com